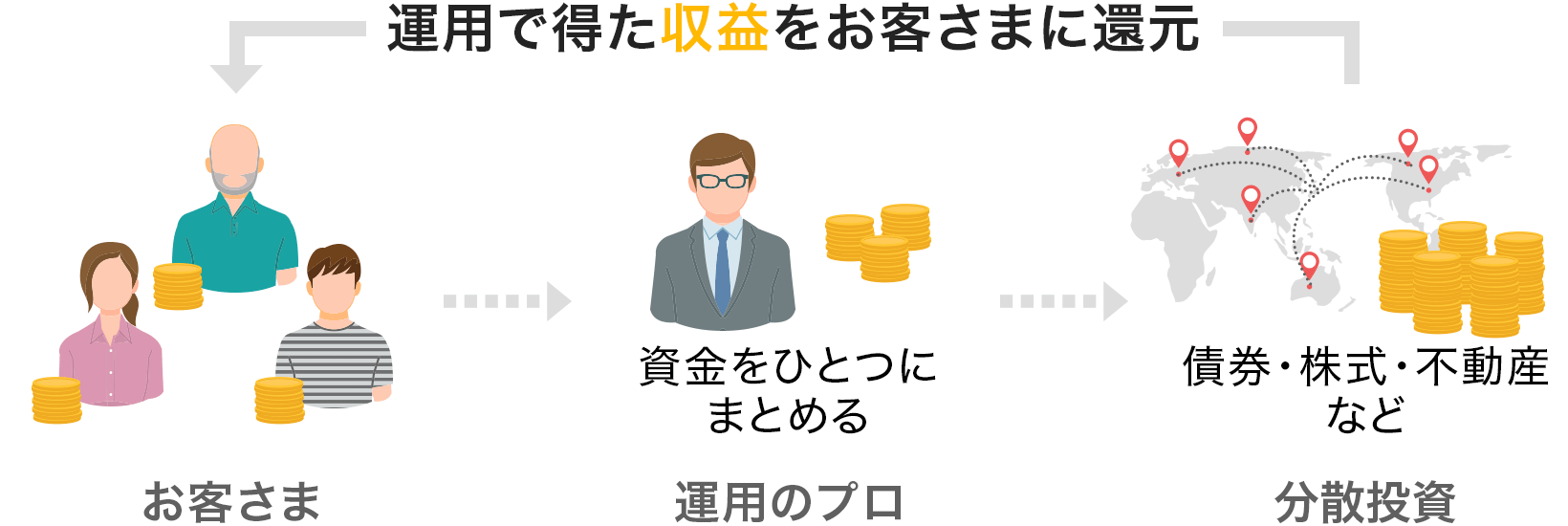

投資信託とは

お客さまから集めた資金をひとつにまとめ、運用のプロが国内・海外の株式や債券などに分散投資して、得られた収益が還元される商品です。

投資信託の特長

運用はプロにおまかせ

お客さまの代わりに投資のプロが運用するので、株式や債券の情報を調べる手間が省けます。

分散投資でリスクを軽減

さまざまな国や地域の株式や債券、不動産などに分散して投資することで、リスクを軽減できます。

個人では投資しにくい投資対象も選べる

新興国の株式や債券など、個人での購入・運用が難しい投資対象にも投資できます。

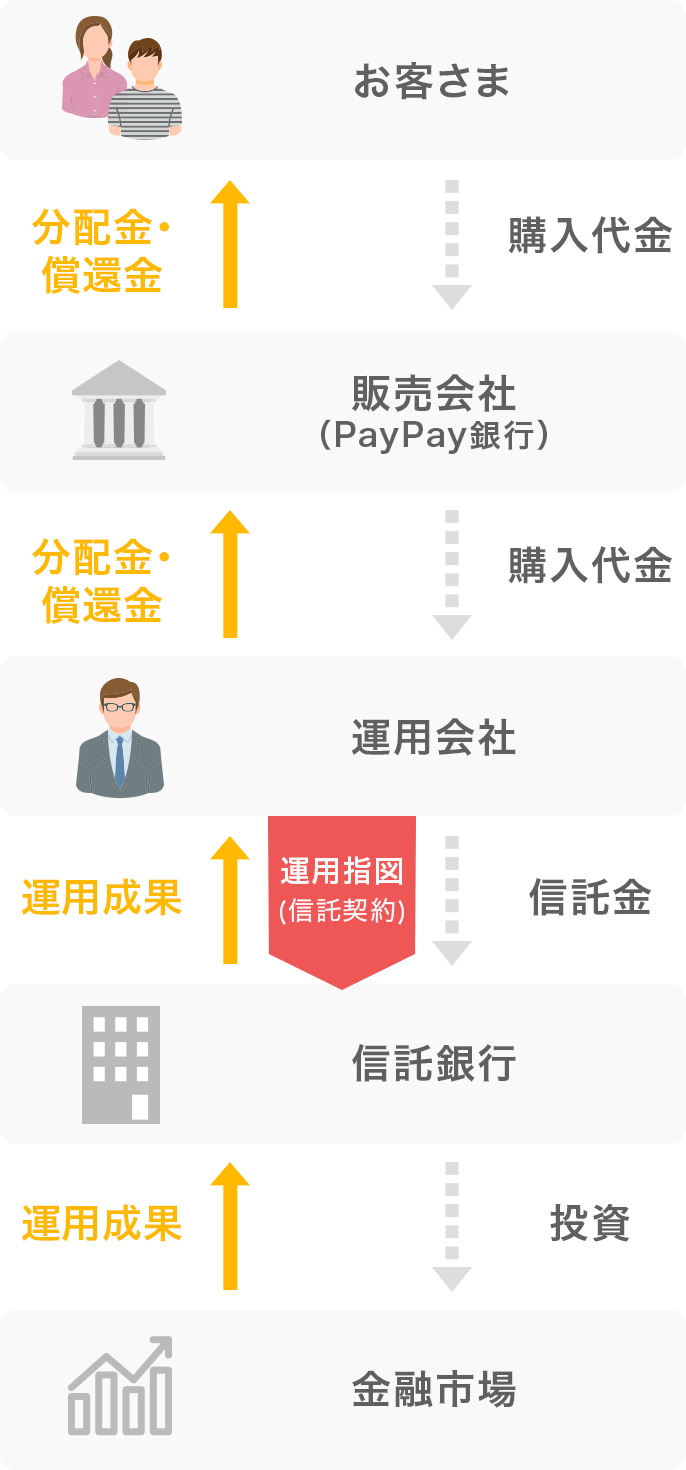

投資信託の仕組み

投資資金は、「販売会社(PayPay銀行)」「運用会社」「信託銀行」の3機関が役割を分担して運用し、運用益は販売会社を通じてお客さまへ還元されます。

投資信託の注意点

元本保証ではない

投資信託は元本保証ではないので、運用次第では元本を割ることもあります。

手数料がかかる

主な手数料

- 購入時手数料

投資信託を購入する際にかかる手数料です。金額は販売会社によって異なります。PayPay銀行の購入時手数料は全ファンド0円です。 - 信託報酬

投資信託の運用や管理にかかる手数料です。目論見書に年率で記載されており、毎営業日に公表される基準価額はこの手数料を日割りで計算したうえで差し引かれた金額が表示されます。そのためお客さまが直接支払う必要はありません。 - 信託財産留保額

投資信託を売却(解約・償還)する際に支払う手数料です。売却時に売却額から差し引かれます。投資信託によって金額は異なります。信託財産留保額を無料とする投資信託も多くあります。

利益には税金がかかる

投資信託は、利益に対して「20.315%」の税金が発生します。

税金が発生するタイミング

- 分配金が出た時

普通分配金と特別分配金の2種類のうち、普通分配金に対して課税されます。 - 売却(解約・償還)した時

投資信託の売却・償還などによって利益が出た場合、利益に対して課税されます。

オススメ!

NISAを利用すると投資信託の運用で生じた利益を非課税にすることができます。

投資に回してよいお金は?

ファイナルシャルプランナーからの回答

投資をするときには「リスク許容度」を考えて投資に回してもよいお金を考えよう、というふうによく言われます。投資をすると価格が変動するので、投資したお金は増えたり、減ったりします。そこで、 「これくらい下がったら怖い」と感じる金額の目安を知っておくと、一時的に価格が大きく下がった(資産が減った)ときにパニックにならずにすみます。

「自分が心理的・経済的に受け入れられる損失の上限」として、「1年間に貯蓄や投資に回せる金額(手取り収入から支出を引いた金額)」が1つの目安となります。

たとえば、A子さんが1年間に貯蓄や投資に回せる金額が100万円であれば、「許容できる最大損失額」も100万円が目安になります。というのも、仮に100万円の含み損を抱えたとしても、A子さんは新規のお金として年間100万円を貯蓄や投資に充てられるので、1年後の金融資産が極端に減ってしまうという事態は避けられるからです。

リスク許容度は、実際には年齢や資産や負債の額、投資経験や性格などによっても変わります。あくまでも「自分で『ぐっすり眠れる』金額を投資に回して、継続できる」というのが基本になります。

ファイナンシャルプランナー

竹川 美奈子(たけかわ みなこ)氏

LIFE MAP, LLC代表

出版社や新聞社などを経て独立。2000年ファイナンシャル・プランナー資格取得。書籍やマネー関連の雑誌、新聞などで幅広く取材・執筆活動を展開する一方、企業のマネープランセミナー、投資信託・ETF(上場投信)セミナー等の講師などを務める。投信やETFを活用し長期的な資産形成を考える個人投資家の交流会「コツコツ投資家がコツコツ集まる夕べ」発起人の1人でもある。主な著書に『投資信託にだまされるな!2010年最新投信対応版』『あなたのお金を見える化しなさい』(ともにダイヤモンド社)、『3000万円をつくる投資信託術』(朝日新書)などがある。

- ご留意事項

-

- このご案内は情報の提供のみを目的としており、投資または特定の商品を勧誘するものではありません。銘柄の選定など、投資にかかる最終決定は、お客さまご自身の判断で行っていただきますようお願いいたします。

- 本サイトに掲載されている事項は投資信託等に関する情報の提供を目的としており、金融商品取引法に基づく開示資料ではありません。

- 本サイトは信頼できると判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- 本サイト中の数値・グラフ等は、過去の実績・状況であり、将来の市場環境等や運用成果等を示唆・保証するものではありません。また税金・手数料等を考慮しておりませんので、実質的な投資成果を示すものではありません。