確定申告

FXで得た利益(スワップポイントを含む)は確定申告の対象となります。

必要に応じて、FX取引画面より申告に必要な書類(期間損益報告書等)を印刷し、お客さまご自身で確定申告を行ってください。

ポイント1 申告分離課税で税率は一律

店頭FXの取引に係る損益は「申告分離課税」の対象となり、他の所得とは区別して個別に税額を計算します。また、税率は所得金額にかかわらず、利益に対して一律となります。

- FX取引の利益に対する税率について

-

2013年1月1日から2037年12月31日までの25年間にわたり、所得税額に対し2.1%の復興特別所得税が課されます。よって、FX取引の利益に対する税率は一律20.315%になります。

税率の計算式:所得税15%+復興特別所得税(15%×2.1%)+地方税5%=20.315%

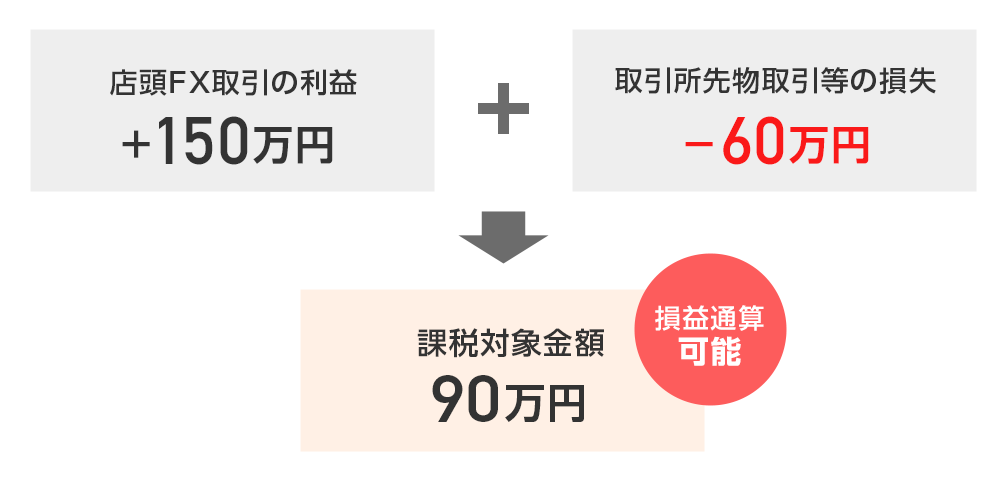

ポイント2 取引所先物取引等と損益通算が可能

店頭FXにより発生した利益や損失を他の取引所先物取引等(注)の利益や損失と合算して「先物取引に係る雑所得等の金額」を算定します。この算定の際、店頭FXより発生した損失の金額は、他の取引所先物取引等により発生した利益の金額から控除することができます。これを「損益通算」といいます。

他の取引所先物取引等で損失が出た場合でも、店頭FXに利益が出ていれば、両方の損益を通算することにより節税が可能になります。また、同じ店頭FX同士の損益通算も可能です。

(注)取引所先物取引等とは、取引所で取引される「FX」や「金」「原油」といった商品先物取引、「日経225」のような株価指数先物取引など、「先物取引に係る雑所得等の課税の特例(租税特別措置法第41条の14)」の適用対象を指します。

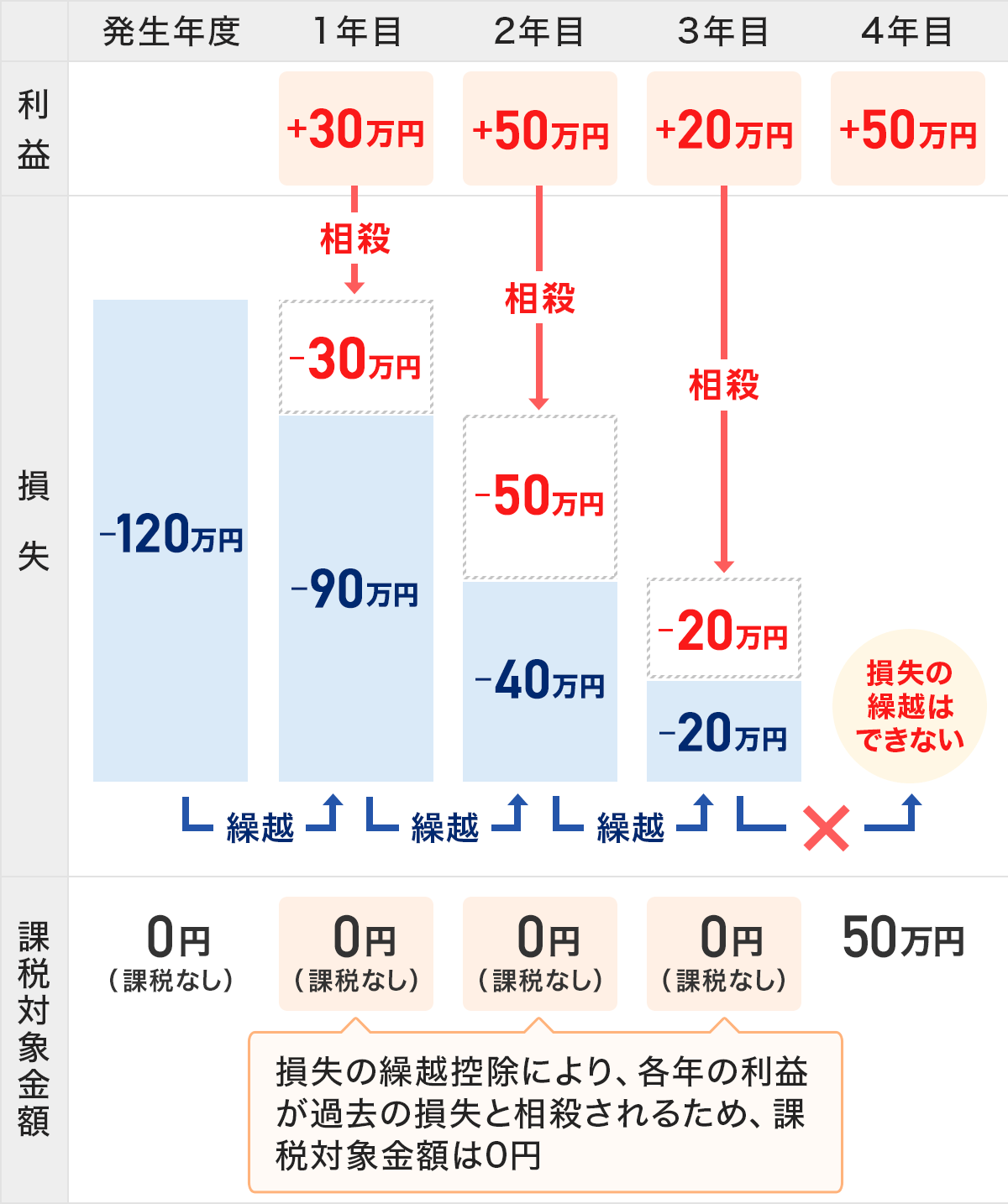

ポイント3 損失の繰越控除が3年間可能

店頭FXで損失が発生した場合は「損益通算」を行い、それでも損失が残った場合は、翌年以後3年間にわたって、店頭FXや他の取引所先物取引等により発生した利益から、その損失額を控除することができます。

損失の繰越控除の適用を受けるためには、損失が発生した年から継続して確定申告を行う必要があります(租税特別措置法第41の15)。

- ご注意ください

-

- 税率、課税関係は、税法およびその解釈が将来変更される可能性があります。最新の情報・詳細は、国税庁ホームページや税理士または最寄りの税務署にご確認ください。

- 税金と確定申告の情報について、その内容の完全性・正確性を保証するものではありません。

年間損益確認手順

STEP1

FX取引画面にログイン後、取引画面のメニューより、「電子交付書面」>「報告書」を選択。[期間損益報告書]を選択し、期間を入力のうえ[作成]を選択すると、期間損益報告書がPDFで作成されます。

STEP2

作成された期間損益報告書の実現損益と累計額から対象期間の実現損益をご確認いただけます。

※期間損益報告書は、取引日ベースで作成しています。そのため、対象期間を2025年1月1日〜2025年12月31日と指定した場合、2025年1月1日午前7時〜2026年1月1日午前6時55分(NYクローズ)の取引内容で作成されます。

2025年1月1日午前0時〜午前6時55分(NYクローズ)のお取引を申告する場合

対象期間の開始日を2024年12月31日として作成し、2024年12月31日午前7時〜午後11時59分59秒までの損益を差し引いて申告書へ記載してください。

2026年1月1日午前0時〜午前6時55分(NYクローズ)のお取引を申告しない場合

この期間の損益を差し引いて申告書へ記載してください。

確定申告は、必ず税務の専門家、または所轄の税務署の判断にしたがって行ってください。